Лучшее от StanNordFX

Лучшее от StanNordFX

Форекс-прогноз по EURUSD, GBPUSD, USDJPY и USDCHF на 11 – 15 сентября 2017г.

2017-09-10 17:56:47

Форекс-прогноз по EURUSD, GBPUSD, USDJPY и USDCHF на 16 – 20 октября 2017г.

2017-10-15 10:36:02

Форекс-прогноз и прогноз криптовалют на 19 – 23 февраля 2018 г.

2018-02-18 13:34:50

Аналитика от компании NordFX

2017-09-07 16:42:12

Форекс-прогноз по EURUSD, GBPUSD, USDJPY и USDCHF на 08 – 12 января 2018 г.

2018-01-07 16:07:14

| Форекс-прогноз и прогноз криптовалют на 13 – 17 июля 2020г. |

Для начала несколько слов о событиях прошедшей недели:

– EUR/USD. Доллар потихоньку слабеет, пара на минувшей неделе переместилась выше Pivot Point 1.1240, однако по-прежнему находится в пределах пятинедельного канала 1.1170-1.1350. Как и предполагали 25% экспертов, быки предприняли попытку достичь уровня 1.1400, но их атака быстро захлебнулась, и, развернувшись на высоте 1.1370, пара вновь ушла вниз, завершив пятидневку в зоне 1.1300.

Давление на американскую валюту объясняется улучшением экономической ситуации в целом ряде стран, включая ЕС. Там заработали предприятия, восстанавливается спрос, покупатели возвращаются в магазины, в отличие от США, где даже чиновники ФРС сомневаются в способности экономики к быстрому восстановлению. Так члены FOMC Розенгрен и Баркин отметили, что, выполнив старые заказы, промышленность так до сих пор и не получила новых. А это может привести к дальнейшему печатанию долларов и наращиванию программы количественного смягчения (QE).

Все это происходит на фоне новой волны пандемии COVID-19. В среду 08 июля в США был достигнут новый пик заражений – 60 тысяч человек. Число умерших удвоилось по сравнению со средними уровнями, достигнув 1000 в день, что является весомым поводом для нарастания пессимизма среди участников рынка.

Евро же, наоборот, чувствует себя все лучше, благодаря улучшению эпидемиологической обстановки и грамотной монетарной и фискальной политике ЕС. Поддержку Европе также оказывают стремительно укрепляющийся юань и, как это не парадоксально звучит, президент США Дональд Трамп. Точнее, его падающие рейтинги, из-за которых ему сейчас не до торговых войн с Китаем. А если новым президентом станет демократ Джо Байден, то политика Вашингтона по отношению к Пекину может вообще кардинально измениться, что приведет к дальнейшему росту китайской и, как следствие, европейской экономик;

– GBP/USD. В прошлом выпуске обзора мы задались вопросом, считать ли рост фунта временной коррекцией или серьезным переломом тренда. Подавляющее большинство индикаторов вместе с графическим анализом предсказали паре дальнейший подъем. За ее движение на север также суммарно высказались 50% экспертов, причем 30% в качестве ограничителя указали на сопротивление 1.2680. И они оказались правы – максимум недели был зафиксирован на высоте 1.2670, после чего последовал небольшой отскок вниз и финиш на уровне 1.2625.

Уверенному росту фунта способствовало повсеместное ослабление доллара (причины указаны выше), а также умеренный оптимизм, вызванный ходом переговоров об условиях выхода Великобритании из ЕС;

– USD/JPY. В Токио, как и в ряде штатов США, также зарегистрирован рекордный рост заболевших коронавирусом. Однако, пока это не очень тревожит инвесторов, тем более что данные о фактических заказах на станки и оборудование, которые стали известны на этой неделе, оказались выше прогнозных, что говорит о некотором оздоровлении экономики Японии.

На фоне общего ослабления доллара, йена смогла немного укрепить свои позиции: начав неделю с отметки 107.50, к вечеру пятницы пара опустилась до горизонта 106.65. Финальный же аккорд недели был поставлен на уровне 106.90;

– криптовалюты. Если еще несколько месяцев назад основной темой для обсуждения был вопрос, можно ли считать биткойн безопасным активом-убежищем, то теперь постоянно муссируется тема о корреляции основной криптовалюты с фондовым рынком. Так, например, портал Skew рассчитал, что сейчас корреляция между биткойном и индексом S&P500 достигла исторического максимума и в настоящее время ее коэффициент составляет примерно 66%. По мнению аналитиков портала, это означает, что биткоин не сумел стать антиподом традиционных финансов и движется с ними в одной упряжке. Кто-то даже назвал биткойн «стартапом фондового рынка».

В этом есть определенная логика, поскольку основным источником финансирования обоих рынков – и фондового, и крипто, в последние месяцы являются центральные банки, и, в первую очередь, Федрезерв США, заливающий экономику огромным количеством дешевых денег.

Но если посмотреть на графики, вырисовывается совсем иная картина. С момента майского халвинга BTC индекс S&P500 вырос примерно на 9%, Nasdaq 100 – на 19%, а вот биткойн, так и не сумев закрепиться выше $10,000, ушел вниз и сейчас консолидируется в зоне $9,000-9,500. Ну и где тут корреляция?

В отличие от фондового рынка, биткойн на данный момент, несмотря на уговоры всевозможных крипто-гуру, выглядит не самым привлекательным активом. Основная криптовалюта продолжает потреблять огромное количество энергии, и при текущей ее цене теряет своих сторонников даже среди майнеров, доходы которых, по подсчетам Coindesk, упали в июне на 26%.

Капитализация крипторынка за последнюю неделю немного подросла, достигнув $269 млрд, и лишь вернулась туда, где уже находилась 22 и 24 июня. Индекс страха и жадности биткойна (Crypto Fear & Greed Index) за неделю вообще не изменился – его стрелка по-прежнему находится на отметке 41.

Подобная вялость основной криптовалюты играет на руку альткойнам, тем более что купить их стало значительно легче, чем год-два назад. И если 15 мая доля биткойна на крипторынке составляла 69.81%, то сейчас она опустилась до 62.79%. То есть, менее, чем за два месяца, падение составило 7.02% в абсолютном выражении и 10% – в относительном.

В отличие от BTC, многие альткойны в июле показывают впечатляющий рост, и это не может не привлечь внимания инвесторов. Так, например, прирост эфириума (ETH/USD) на максимуме 07 июля составил около 10%, рипла (XRP/USD) – 20%, Cardano – 34%, в рекордсмены же выбились Dogecoin, прибавивший после вирусного ролика в TikTok 79% и VeChain со 101%.

Что же касается прогноза на предстоящую неделю, то, обобщая мнения целого ряда экспертов, а также прогнозы, сделанные на основе самых различных методов технического и графического анализа, можно сказать следующее:

– EUR/USD. Если раньше основным ориентиром для инвесторов были фондовые индексы США, то теперь все изменилось. В начале июля балом правит вовсе не американский S&P500, а китайский Shanghai Composite. И если раньше экономика США развивалась значительно быстрее европейской, подпитываясь за счет торговых войн с Китаем, то сейчас все повернулось на 180 градусов. Теперь у ФРС больше нет возможности повышать процентную ставку, делая доллар более привлекательным в сравнении с валютами-конкурентами. Черной тучей над экономикой США висит перспектива массового невозврата кредитов, которые являются главным драйвером ее роста.

Индекс доллара уже вернулся в область минимумов июня, теряя 1.4% с начала июля, и этот тренд грозит стать долгосрочным. По оценкам некоторых специалистов, в течение нескольких лет американская валюта может потерять до 20% своей стоимости, уступив большую часть того, что было завоевано начиная с 2014 года.

Усредненный прогноз 11 крупнейших банков США указывает для пары EUR/USD на отметку 1.1500 к концу 2020г. Единственным, кто выступил за укрепление доллара и снижение пары к 1.0500, оказался инвестиционный банк Merrill Lynch. Основанием для такого прогноза стало ожидание расширения программы количественного смягчения ЕЦБ на €400-600 млрд.

Если говорить о прогнозе на ближайшие дни, то, согласно калькулятору вероятности Bloomberg, основанному на показаниях рынка опционов, пара EUR/USD имеет больше шансов подняться выше 1.1500, чем упасть ниже 1.1200. В зеленый цвет также окрашены 80% осцилляторов и 95% трендовых индикаторов на D1. Оставшиеся 20% осцилляторов подают сигналы о перекупленности пары;

– GBP/USD. На предстоящей неделе нас ждут: в понедельник, 13 июля, выступление главы Банка Англии Эндрю Бейли, во вторник – данные по ВВП, в среду – по потребительскому рынку, а в четверг – по рынку труда Великобритании. Особое внимание следует обратить на вторник 14 июля – по предварительным прогнозам, прирост ВВП в мае может составить 5% по сравнению с падением на 20.4% месяцем ранее. И если прогноз окажется верным, это может послужить дальнейшему укреплению британской валюты.

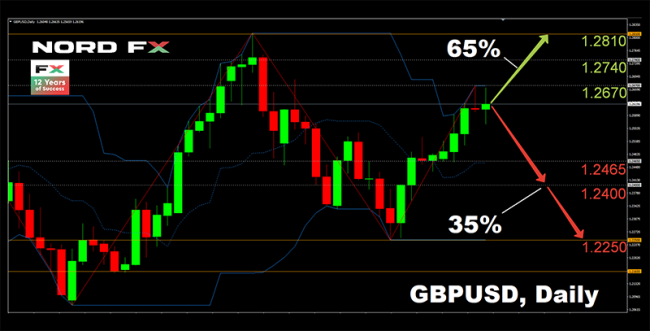

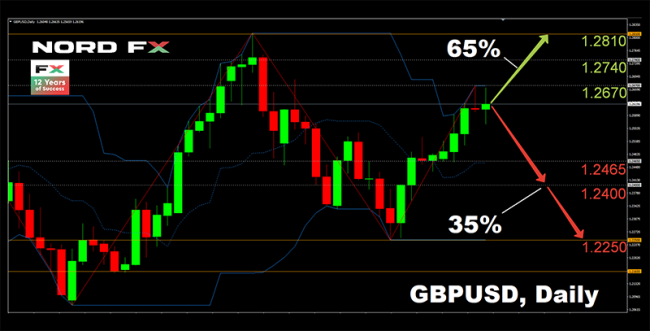

Ее роста ожидают 65% экспертов, поддержанные 80% осцилляторов и 90% трендовых индикаторов на H4, а также 85% осцилляторов и 95% трендовых индикаторов на D1. Основная цель – максимум 10 июня 1.2810, сопротивления расположены на уровнях 1.2670 и 1.2740.

Противоположной точки зрения придерживаются 35% аналитиков и оставшиеся осцилляторы, окрашенные в красный цвет на H4 и находящиеся в зоне перекупленности на D1.

Необходимо отметить, что при переходе от недельного прогноза к месячному число сторонников медведей среди экспертов возрастает до 60%. Цель – возвращение пары в зону 1.2250-1.2400;

– USD/JPY. Если не считать единичного выброса 02-05 июня, уже 13 недель пара движется в боковом коридоре 106.00-108.10, и покидать его пределы, по прогнозам экспертов, пока не собирается. При этом за дальнейшее укрепление йены и снижение пары к нижней границе коридора проголосовали 70% аналитиков, поддержанные графическим анализом на H4, за ее рост до верхней границы – 30%. Среди осцилляторов как на H4, так и на D1, 80% окрашены в красный цвет, среди трендовых индикаторов таковых 95%.

Что касается важных экономических событий, то в среду, 15 июля, Банк Японии примет решение по процентной ставке, после чего состоится пресс-конференция его руководства. Однако, сюрпризов, скорее всего, ждать не стоит, и ставка останется отрицательной на уровне -0.1%;

– криптовалюты. Гуру этого рынка, как обычно, соревнуются в предсказаниях относительно взлета биткойна. Так, команда исследователей из агентства Bloomberg опубликовала доклад, согласно которому пару BTC/USD в ближайшее время ожидает рост до отметки в $12,000. Напомним, что среди аналитиков Bloomberg ярым сторонником крупнейшей криптовалюты выступает Майк Макглоун. Он еще в июне заявил, что рывок BTC неизбежен, причем его результатом к концу года станет преодоление психологического рубежа в $20,000.

Еще более оптимистичный прогноз дал управляющий партнер кредитной платформы Nexo Энтони Тренчев. По его мнению, стоимость биткойна уже через несколько месяцев может превысить $50,000. Во время интервью на конференции Block Down Тренчев рассказал, что платформа Nexo ежемесячно растет на десятки процентов, постоянно регистрируются новые клиенты, причем как розничные, так и институциональные инвесторы. И именно увеличившееся участие институционалов может стать драйвером роста. «Признаю, это смелое заявление, но фундаментальные факторы и смена отношения к криптовалюте делают его реальным», – заключил он.

В том, что отношение меняется – факт бесспорный. Согласно опросу, проведенному The Tokenist в 17-ти странах, 45% респондентов предпочли бы иметь криптовалюту вместо акций, недвижимости и золота, причем среди миллениалов их доля составляет 92%.

А теперь результаты еще одного опроса, который провел в Твиттер популярный криптоаналитик под ником PlanB с целью узнать, какая цена BTC будет к концу 2021 года. Из почти 27 тысяч опрошенных, большинство (53%) склонились к максимуму в $55,000. Почти 30% респондентов назвали отметку в $100,000. А 17% не исключают варианта, при котором BTC приблизится к $300,000.

Что же касается прогнозов на ближайшую неделю, то подавляющее большинство аналитиков по-прежнему рассматривает в качестве Pivot Point для пары BTC/USD уровень $9,000, называя в качестве нижней границы колебаний отметку $8,800, верхней – $9,700. И лишь 10% считают, что пара может опуститься до зоны $8,400.

Аналитическая группа NordFX

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к полной потере внесенных денежных средств.

#eurusd #gbpusd #usdjpy #btcusd #ethusd #ltcusd #xrpusd #форекс #форекс_прогноз #сигналы_форекс #криптовалюты #биткоин #фондовый_рынок

https://ru.nordfx.io

– EUR/USD. Доллар потихоньку слабеет, пара на минувшей неделе переместилась выше Pivot Point 1.1240, однако по-прежнему находится в пределах пятинедельного канала 1.1170-1.1350. Как и предполагали 25% экспертов, быки предприняли попытку достичь уровня 1.1400, но их атака быстро захлебнулась, и, развернувшись на высоте 1.1370, пара вновь ушла вниз, завершив пятидневку в зоне 1.1300.

Давление на американскую валюту объясняется улучшением экономической ситуации в целом ряде стран, включая ЕС. Там заработали предприятия, восстанавливается спрос, покупатели возвращаются в магазины, в отличие от США, где даже чиновники ФРС сомневаются в способности экономики к быстрому восстановлению. Так члены FOMC Розенгрен и Баркин отметили, что, выполнив старые заказы, промышленность так до сих пор и не получила новых. А это может привести к дальнейшему печатанию долларов и наращиванию программы количественного смягчения (QE).

Все это происходит на фоне новой волны пандемии COVID-19. В среду 08 июля в США был достигнут новый пик заражений – 60 тысяч человек. Число умерших удвоилось по сравнению со средними уровнями, достигнув 1000 в день, что является весомым поводом для нарастания пессимизма среди участников рынка.

Евро же, наоборот, чувствует себя все лучше, благодаря улучшению эпидемиологической обстановки и грамотной монетарной и фискальной политике ЕС. Поддержку Европе также оказывают стремительно укрепляющийся юань и, как это не парадоксально звучит, президент США Дональд Трамп. Точнее, его падающие рейтинги, из-за которых ему сейчас не до торговых войн с Китаем. А если новым президентом станет демократ Джо Байден, то политика Вашингтона по отношению к Пекину может вообще кардинально измениться, что приведет к дальнейшему росту китайской и, как следствие, европейской экономик;

– GBP/USD. В прошлом выпуске обзора мы задались вопросом, считать ли рост фунта временной коррекцией или серьезным переломом тренда. Подавляющее большинство индикаторов вместе с графическим анализом предсказали паре дальнейший подъем. За ее движение на север также суммарно высказались 50% экспертов, причем 30% в качестве ограничителя указали на сопротивление 1.2680. И они оказались правы – максимум недели был зафиксирован на высоте 1.2670, после чего последовал небольшой отскок вниз и финиш на уровне 1.2625.

Уверенному росту фунта способствовало повсеместное ослабление доллара (причины указаны выше), а также умеренный оптимизм, вызванный ходом переговоров об условиях выхода Великобритании из ЕС;

– USD/JPY. В Токио, как и в ряде штатов США, также зарегистрирован рекордный рост заболевших коронавирусом. Однако, пока это не очень тревожит инвесторов, тем более что данные о фактических заказах на станки и оборудование, которые стали известны на этой неделе, оказались выше прогнозных, что говорит о некотором оздоровлении экономики Японии.

На фоне общего ослабления доллара, йена смогла немного укрепить свои позиции: начав неделю с отметки 107.50, к вечеру пятницы пара опустилась до горизонта 106.65. Финальный же аккорд недели был поставлен на уровне 106.90;

– криптовалюты. Если еще несколько месяцев назад основной темой для обсуждения был вопрос, можно ли считать биткойн безопасным активом-убежищем, то теперь постоянно муссируется тема о корреляции основной криптовалюты с фондовым рынком. Так, например, портал Skew рассчитал, что сейчас корреляция между биткойном и индексом S&P500 достигла исторического максимума и в настоящее время ее коэффициент составляет примерно 66%. По мнению аналитиков портала, это означает, что биткоин не сумел стать антиподом традиционных финансов и движется с ними в одной упряжке. Кто-то даже назвал биткойн «стартапом фондового рынка».

В этом есть определенная логика, поскольку основным источником финансирования обоих рынков – и фондового, и крипто, в последние месяцы являются центральные банки, и, в первую очередь, Федрезерв США, заливающий экономику огромным количеством дешевых денег.

Но если посмотреть на графики, вырисовывается совсем иная картина. С момента майского халвинга BTC индекс S&P500 вырос примерно на 9%, Nasdaq 100 – на 19%, а вот биткойн, так и не сумев закрепиться выше $10,000, ушел вниз и сейчас консолидируется в зоне $9,000-9,500. Ну и где тут корреляция?

В отличие от фондового рынка, биткойн на данный момент, несмотря на уговоры всевозможных крипто-гуру, выглядит не самым привлекательным активом. Основная криптовалюта продолжает потреблять огромное количество энергии, и при текущей ее цене теряет своих сторонников даже среди майнеров, доходы которых, по подсчетам Coindesk, упали в июне на 26%.

Капитализация крипторынка за последнюю неделю немного подросла, достигнув $269 млрд, и лишь вернулась туда, где уже находилась 22 и 24 июня. Индекс страха и жадности биткойна (Crypto Fear & Greed Index) за неделю вообще не изменился – его стрелка по-прежнему находится на отметке 41.

Подобная вялость основной криптовалюты играет на руку альткойнам, тем более что купить их стало значительно легче, чем год-два назад. И если 15 мая доля биткойна на крипторынке составляла 69.81%, то сейчас она опустилась до 62.79%. То есть, менее, чем за два месяца, падение составило 7.02% в абсолютном выражении и 10% – в относительном.

В отличие от BTC, многие альткойны в июле показывают впечатляющий рост, и это не может не привлечь внимания инвесторов. Так, например, прирост эфириума (ETH/USD) на максимуме 07 июля составил около 10%, рипла (XRP/USD) – 20%, Cardano – 34%, в рекордсмены же выбились Dogecoin, прибавивший после вирусного ролика в TikTok 79% и VeChain со 101%.

Что же касается прогноза на предстоящую неделю, то, обобщая мнения целого ряда экспертов, а также прогнозы, сделанные на основе самых различных методов технического и графического анализа, можно сказать следующее:

– EUR/USD. Если раньше основным ориентиром для инвесторов были фондовые индексы США, то теперь все изменилось. В начале июля балом правит вовсе не американский S&P500, а китайский Shanghai Composite. И если раньше экономика США развивалась значительно быстрее европейской, подпитываясь за счет торговых войн с Китаем, то сейчас все повернулось на 180 градусов. Теперь у ФРС больше нет возможности повышать процентную ставку, делая доллар более привлекательным в сравнении с валютами-конкурентами. Черной тучей над экономикой США висит перспектива массового невозврата кредитов, которые являются главным драйвером ее роста.

Индекс доллара уже вернулся в область минимумов июня, теряя 1.4% с начала июля, и этот тренд грозит стать долгосрочным. По оценкам некоторых специалистов, в течение нескольких лет американская валюта может потерять до 20% своей стоимости, уступив большую часть того, что было завоевано начиная с 2014 года.

Усредненный прогноз 11 крупнейших банков США указывает для пары EUR/USD на отметку 1.1500 к концу 2020г. Единственным, кто выступил за укрепление доллара и снижение пары к 1.0500, оказался инвестиционный банк Merrill Lynch. Основанием для такого прогноза стало ожидание расширения программы количественного смягчения ЕЦБ на €400-600 млрд.

Если говорить о прогнозе на ближайшие дни, то, согласно калькулятору вероятности Bloomberg, основанному на показаниях рынка опционов, пара EUR/USD имеет больше шансов подняться выше 1.1500, чем упасть ниже 1.1200. В зеленый цвет также окрашены 80% осцилляторов и 95% трендовых индикаторов на D1. Оставшиеся 20% осцилляторов подают сигналы о перекупленности пары;

– GBP/USD. На предстоящей неделе нас ждут: в понедельник, 13 июля, выступление главы Банка Англии Эндрю Бейли, во вторник – данные по ВВП, в среду – по потребительскому рынку, а в четверг – по рынку труда Великобритании. Особое внимание следует обратить на вторник 14 июля – по предварительным прогнозам, прирост ВВП в мае может составить 5% по сравнению с падением на 20.4% месяцем ранее. И если прогноз окажется верным, это может послужить дальнейшему укреплению британской валюты.

Ее роста ожидают 65% экспертов, поддержанные 80% осцилляторов и 90% трендовых индикаторов на H4, а также 85% осцилляторов и 95% трендовых индикаторов на D1. Основная цель – максимум 10 июня 1.2810, сопротивления расположены на уровнях 1.2670 и 1.2740.

Противоположной точки зрения придерживаются 35% аналитиков и оставшиеся осцилляторы, окрашенные в красный цвет на H4 и находящиеся в зоне перекупленности на D1.

Необходимо отметить, что при переходе от недельного прогноза к месячному число сторонников медведей среди экспертов возрастает до 60%. Цель – возвращение пары в зону 1.2250-1.2400;

– USD/JPY. Если не считать единичного выброса 02-05 июня, уже 13 недель пара движется в боковом коридоре 106.00-108.10, и покидать его пределы, по прогнозам экспертов, пока не собирается. При этом за дальнейшее укрепление йены и снижение пары к нижней границе коридора проголосовали 70% аналитиков, поддержанные графическим анализом на H4, за ее рост до верхней границы – 30%. Среди осцилляторов как на H4, так и на D1, 80% окрашены в красный цвет, среди трендовых индикаторов таковых 95%.

Что касается важных экономических событий, то в среду, 15 июля, Банк Японии примет решение по процентной ставке, после чего состоится пресс-конференция его руководства. Однако, сюрпризов, скорее всего, ждать не стоит, и ставка останется отрицательной на уровне -0.1%;

– криптовалюты. Гуру этого рынка, как обычно, соревнуются в предсказаниях относительно взлета биткойна. Так, команда исследователей из агентства Bloomberg опубликовала доклад, согласно которому пару BTC/USD в ближайшее время ожидает рост до отметки в $12,000. Напомним, что среди аналитиков Bloomberg ярым сторонником крупнейшей криптовалюты выступает Майк Макглоун. Он еще в июне заявил, что рывок BTC неизбежен, причем его результатом к концу года станет преодоление психологического рубежа в $20,000.

Еще более оптимистичный прогноз дал управляющий партнер кредитной платформы Nexo Энтони Тренчев. По его мнению, стоимость биткойна уже через несколько месяцев может превысить $50,000. Во время интервью на конференции Block Down Тренчев рассказал, что платформа Nexo ежемесячно растет на десятки процентов, постоянно регистрируются новые клиенты, причем как розничные, так и институциональные инвесторы. И именно увеличившееся участие институционалов может стать драйвером роста. «Признаю, это смелое заявление, но фундаментальные факторы и смена отношения к криптовалюте делают его реальным», – заключил он.

В том, что отношение меняется – факт бесспорный. Согласно опросу, проведенному The Tokenist в 17-ти странах, 45% респондентов предпочли бы иметь криптовалюту вместо акций, недвижимости и золота, причем среди миллениалов их доля составляет 92%.

А теперь результаты еще одного опроса, который провел в Твиттер популярный криптоаналитик под ником PlanB с целью узнать, какая цена BTC будет к концу 2021 года. Из почти 27 тысяч опрошенных, большинство (53%) склонились к максимуму в $55,000. Почти 30% респондентов назвали отметку в $100,000. А 17% не исключают варианта, при котором BTC приблизится к $300,000.

Что же касается прогнозов на ближайшую неделю, то подавляющее большинство аналитиков по-прежнему рассматривает в качестве Pivot Point для пары BTC/USD уровень $9,000, называя в качестве нижней границы колебаний отметку $8,800, верхней – $9,700. И лишь 10% считают, что пара может опуститься до зоны $8,400.

Аналитическая группа NordFX

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к полной потере внесенных денежных средств.

#eurusd #gbpusd #usdjpy #btcusd #ethusd #ltcusd #xrpusd #форекс #форекс_прогноз #сигналы_форекс #криптовалюты #биткоин #фондовый_рынок

https://ru.nordfx.io

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

09 июля 2020

|

15 июля 2020

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий